Методика оценки финансовой устойчивости CAMEL

В современной банковской практике весьма распространена методика оценки финансовой устойчивости коммерческих банков CAMEL(S), которая представляет собой рейтинговую систему оценки кредитных организаций.

Данная методика, исходя из аббревиатуры, базируется на определении качества таких базовых составляющих деятельности коммерческих банков как капитал, активы, менеджмент, доходность (прибыльность), ликвидность, чувствительность к рыночным рискам.

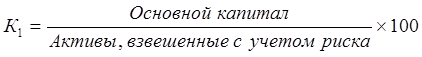

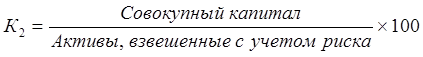

Под качеством капитала в данной методике в первую очередь понимается достаточность собственных средств банка, которые являются важнейшим фактором, обеспечивающим платежеспособность банка в случае возникновения неблагоприятной ситуации. Основными показателями достаточности капитала являются коэффициент достаточности основного капитала (К1) и коэффициент достаточности совокупного (основного и дополнительного) капитала (К2):

, (1.19)

, (1.19)

. (1.20)

. (1.20)

Также рассчитываются дополнительные показатели: финансовый леверидж (отношение основного капитала к средней сумме активов: норматив 3%), коэффициент достаточности материального основного капитала (отношение основного капитала за вычетом нематериальных активов к средней сумме активов), коэффициент рисковых активов (Кра), объем и динамика критических и некачественных активов.

Оценка качества активов связана с наличием реального риска, сопровождающего активные операции банка. Чем риск выше, тем ниже качество активов. Изначально все активы делят на «хорошие», «особо упомянутые», «нестандартные», «сомнительные», «убыточные». Последние три подвергаются негативному ранжированию, и по ним установлены коэффициенты риска 20%, 50%, 100% соответственно. Далее определяется абсолютная величина совокупного риска активов (СР), на основе которой рассчитывается основной показатель качества активов:

![]()

![]() , (1.21-1.22)

, (1.21-1.22)

Помимо данного показателя рассчитывается отношение активов по степени рисков к совокупной величине активов; доля просроченных и сомнительных ссуд в общем объеме ссуд.

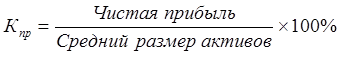

Расчет доходности связан с определением эффективности деятельности кредитной организации. Чем выше прибыльность, тем более эффективно действует банк.

Оценка уровня прибыльности осуществляется, в первую очередь, с помощью коэффициента прибыльности:

, (1.23)

, (1.23)

Нормативный размер коэффициента устанавливается по группам банка в зависимости от величины активов.

Для окончательного вывода об оценке прибыльности проводится анализ структуры доходов и расходов банка.

Оценка ликвидности показывает, каковы возможности банка, связанные с выполнением обязательств перед кредиторами и вкладчиками в кротчайшие сроки. В методике CAMEL(S) не устанавливается стандартная система оценки ликвидности. Основное внимание уделяется адекватности источников поддержания ликвидности текущим и перспективным потребностям банка, возможности быстрой реализации активов с наименьшими потерями, структуре и динамике депозитов, способности менеджеров контролировать ликвидную позицию.

Чувствительность к рыночным рискам отражает влияние рыночных рисков на прибыльность и капитал банка. Он включает оценку рыночных рисков (процентных, валютных, ценовых и т.д.), а также оценку системы управления ими.

Менеджмент в методике CAMEL(S) оценивается в последнюю очередь, так как качество управления банка непосредственно связано с оценкой вышеприведенных показателей. Данный фактор же в основном связан с оценкой неформализованных критериев банковской деятельности (компетентность, способность к лидерству, соблюдение правил ведения банковской деятельности, адекватность внутреннего и внешнего аудита и т.д.)

По каждому из шести факторов выставляется рейтинговая оценка в зависимости от полученной оценки каждого из них. Затем дается сводная рейтинговая оценка (критерии оценки каждого фактора, а также сводного показателя см. в Приложении 4).[19]

Полезные статьи:

Правовые

особенности имущественного страхования

Считаю актуальным в правовых особенностях имущественного страхования рассмотреть права и обязанности сторон по договору страхования. Они характерны для всех договоров и делятся на две группы: 1) права и обязанности, возникающие до наступления страхового случая; 2) права и обязанности, возникающие п ...

Необходимость кредитных денег

Для того, чтобы наиболее полно раскрыть необходимость кредитных денег необходимо обратиться к истории. Период капитализма - это период свободной конкуренции. Он утвердился как ведущий хозяйственный уклад уже в XVII в. в ряде европейских стран, среди которых можно назвать в первую очередь Англию, за ...

Особенности имущественного страхования в РФ

Страховая защита имущества относится к числу старейших и широко распространенных в мире услуг. В России по сложившейся традиции о страховании жилья вспоминают лишь после того, как оно уже серьезно пострадало. В среднем в общей структуре собираемых компаниями взносов суммарно на страхование строений ...

Навигация

- Главная

- Кредитные деньги

- Валютные системы

- Банковские риски

- Кредитование физических лиц

- Кредит его понятие и сущность

- Фондовые индексы

- Другие материалы