Оценка доходности банка

Оценка доходности банка определяется по результатам оценок показателей прибыльности активов и капитала, структуры расходов, чистой процентной маржи и спреда от кредитных операций.

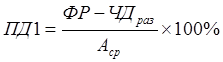

Показатель прибыльности активов (ПД1):

, (1.8)

, (1.8)

где ФР – финансовый результат банка;

ЧДраз – чистые доходы от разовых операций;

Аср – средняя величина активов.

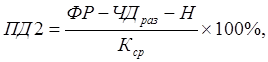

Показатель прибыльности капитала (ПД2):

(1.9)

(1.9)

где Н – начисленные налоги;

Кср – средняя величина капитала.

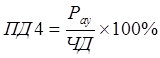

Показатель структуры расходов (ПД4):

, (1.10)

, (1.10)

где Рау – административно-управленческие расходы;

ЧД – чистые доходы (расходы).

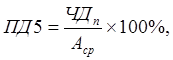

Показатель чистой процентной маржи (ПД5):

(1.11)

(1.11)

где ЧДп – чистые процентные и аналогичные доходы.

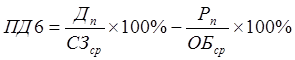

Показатель чистого спрэда от кредитных операций (ПД6):

, (1.12)

, (1.12)

где СЗср – средняя величина ссуд: рассчитывается по формуле средней хронологической;

Дп – процентные доходы;

Рп – процентные расходы;

ОБср – средняя величина обязательств, генерирующих процентные выплаты.

Значение приведенных выше показателей оценки доходности указывается в процентах годовых. Приведение значений показателей к годовой оценке производится путем умножения их значений, полученных на квартальную отчетную дату, на 12 и деления на количество месяцев, прошедших с начала года до квартальной отчетной даты.

Для показателей оценки доходности также рассчитывается обобщающий показатель, методика расчета и интерпретация которого аналогичны обобщающим показателям оценки капитала и активов.

Оценка ликвидности определяется по результатам оценок показателей общей краткосрочной, мгновенной, текущей ликвидности, структуры привлеченных средств, зависимости от межбанковского рынка, риска собственных вексельных обязательств, небанковских ссуд, усреднения обязательных резервов, обязательных резервов и риска на крупных кредиторов и вкладчиков.

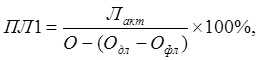

Показатель общей краткосрочной ликвидности (ПЛ1):

(1.13)

(1.13)

где Лакт – ликвидные активы банка;

О – общий объем обязательств банка;

Одл – обязательства банка со сроком погашения (востребования) свыше 1 года;

Офл – средства клиентов – физических лиц со сроком погашения (востребования) свыше 1 года.

Показатели мгновенной (ПЛ2) и текущей (ПЛ3) ликвидности представляют собой фактические значения обязательных нормативов Н2 и Н3 соответственно.

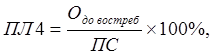

Показатель структуры привлеченных средств (ПЛ4):

(1.14)

(1.14)

где Одо востреб – обязательства (пассивы) до востребования;

ПС – привлеченные средства.

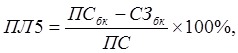

Показатель зависимости от межбанковского рынка (ПЛ5):

(1.15)

(1.15)

где ПСбк – полученные межбанковские кредиты (депозиты);

СЗбк – предоставленные межбанковские кредиты (депозиты.

Показатель риска собственных вексельных обязательств (ПЛ6):

(1.16)

(1.16)

где Ов – выпущенные банком векселя и банковские акцепты.

Полезные статьи:

Правовые основы деятельности кредитных организаций

в Республике Казахстан

Согласно статьи 4 Закона "О банках и банковской деятельности" банковская деятельность в Республике Казахстан регулируется Конституцией и законодательством Республики Казахстан, международными договорами (соглашениями), заключенными Республикой Казахстан, а также нормативными правовыми акт ...

Расчетные обязательства

Расчетные обязательства устанавливаются договорами. Будучи элементом этих договоров, расчетное правоотношение предполагает установление обязанности одной стороны – получателя денег – требовать уплаты. Расчеты с участием граждан, не связанные с осуществлением ими предпринимательской деятельности, мо ...

Работа банков с ЦББ собственной эмиссии

ББ, согласно законодательству Украины могут организовываться как АО и ООО. Акции ОАО имеют свободное обращение на рынке ЦББ. ЗАО позволяет сконцентрировать капитал среди определенного круга акционеров. ОАО позволяет аккумулировать больший капитал. ББ может эмитировать только именные АА. Если количе ...

Навигация

- Главная

- Кредитные деньги

- Валютные системы

- Банковские риски

- Кредитование физических лиц

- Кредит его понятие и сущность

- Фондовые индексы

- Другие материалы