Оценка доходности банка

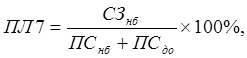

Показатель небанковских ссуд (ПЛ7):

(1.17)

(1.17)

где СЗнб – ссуды, предоставленные клиентам – некредитным организациям (включая ссуды, предоставленные физическим лицам);

ПСнб – показатель «Средства клиентов (некредитных организаций)»;

ПСдо – показатель «Выпущенные долговые обязательства».

Показатель усреднения обязательных резервов (ПЛ8) характеризует отсутствие (наличие) у банка факта невыполнения обязанности по усреднению обязательных резервов в соответствии с законодательством и оценивается за квартал, предшествующий отчетной дате, на которую рассчитываются группы показателей оценки капитала, активов, доходности и ликвидности. В случае неиспользования банком в анализируемом периоде усреднения обязательных резервов либо отсутствия факта невыполнения обязанностей по усреднению обязательных резервов показатель ПЛ8 не рассчитывается.

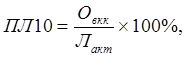

Показатель риска на крупных кредиторов и вкладчиков (ПЛ10):

(1.18)

(1.18)

где Овкк – сумма обязательств банка по кредиторам и вкладчикам (группам связанных кредиторов и вкладчиков) – некредитным организациям, доля каждого из которых в совокупной величине аналогичных обязательств банка составляет 10% и более.

Показатель неисполненных банком требований перед кредиторами (ПЛ11) характеризует отсутствие (наличие) у банка неисполненных требований отдельных кредиторов по денежным обязательствам, включая требования Банка России, и (или) обязанности по уплате обязательных платежей и оценивается в календарных днях длительности неуплаты в течение 6 месяцев, предшествующих отчетной дате, на которую рассчитываются группы показателей оценки капитала, активов, доходности, ликвидности. В случае отсутствия у банка в анализируемом периоде фактов неисполнения требований показатель ПЛ11 не рассчитывается.

Показатель обязательных резервов (ПЛ9) характеризует отсутствие (наличие) у банка неисполнения обязанности по выполнению резервных требований и оценивается в календарных днях длительности неуплаты за квартал, предшествующий отчетной дате, на которую рассчитываются группы показателей оценки капитала, активов, доходности, ликвидности. Если неуплата отсутствует, то данный показатель не рассчитывается.

Оценка качества управления банка осуществляется по результатам оценок показателей системы управления рисками (ПУ4), состояния внутреннего контроля (ПУ5) и управления стратегическим риском (ПУ6). Данные показатели определяются методом анкетирования. Оценка ответов на вопросы производится путем присвоения им значений по четырехбалльной шкале.

Далее по каждому из показателей рассчитываются средневзвешенные значения, методология определения которых аналогична расчету обобщающих показателей оценки капитала, активов, доходности и ликвидности банка.

Полезные статьи:

Анализ организации банковского кредитования физических лиц на примере

Омского «Первомайского» отделения ОТП Банка

«Правила кредитования физических лиц ОТП Банком России и его филиалами» от 30.07.2003 г. № 442-2-н являются основным нормативным документом ОТП Банка России по кредитованию физических лиц. Правила определяют общий порядок кредитования. Особенности предоставления отдельных видов кредита, оформление ...

Договор обязательного страхования гражданской

ответственности владельцев транспортных средств как основание возникновения

страховых обязательств

Закон об ОСАГО определяет договор страхования следующим образом: под договором обязательного страхования гражданской ответственности владельцев транспортных средств следует понимать «договор страхования, по которому страховщик обязуется за обусловленную договором плату (страховую премию) при наступ ...

Современное состояние рынка банковских услуг

Формирование банковского сектора, обеспечивающего предоставление экономике базового комплекса услуг и выступающего главным элементом финансового посредничества в процессе рыночных преобразований, стало определяющим направлением. Широкие функциональные возможности банков определяют их высокую значи ...

Навигация

- Главная

- Кредитные деньги

- Валютные системы

- Банковские риски

- Кредитование физических лиц

- Кредит его понятие и сущность

- Фондовые индексы

- Другие материалы