Текущее состояние рынка ценных бумаг и банковской системы, перспективы развития

Рассмотрим риски эмиссионных операций банков. Банки могут производить эмиссию акций, облигаций; выпускать векселя, депозитные и сберегательные сертификаты. Процесс эмиссии ценных бумаг может быть представлен в виде следующей схемы:

т.е. эмиссию ценных можно представить как производство и реализацию товара. Причем банк является производителем и продавцом этого товара, поэтому рисками банка как эмитента является:

Риск ликвидности - связан с возможностью потерь при реализации ценных бумаг. На вторичном рынке данный риск проявляется в снижении предполагаемой цены реализации акции или изменении размера комиссионных за ее реализацию. Если невозможно реализовать выпуск ценных бумаг на первичном рынке возникает:

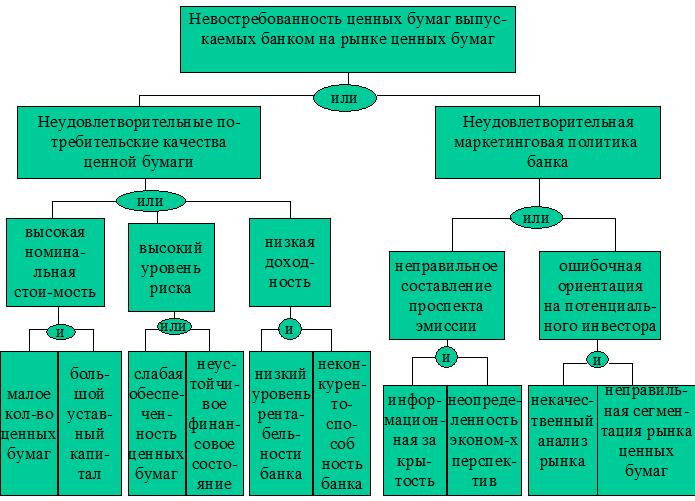

Риск не размещения т.е. невостребованость ценных бумаг.

Невостребованность ценных бумаг, выпускаемых банком на рынке ценных бумаг (схема 1).

Временной риск - риск выпуска ценных бумаг в неоптимальное время, что обуславливает вероятность определенных потерь.

Во многих операциях с ценными бумагами банк выступает инвестором. Всякое инвестирование в ценные бумаги подразумевает существование некоторого неблагоприятного события, в результате которого:

будущий доход может быть меньше ожидаемого;

доход не будет получен;

можно потерять часть вложенного капитала - номинальной стоимости ценной бумаги;

возможна потеря всего капитала всех вложений в ценную бумагу;

Анализируя возможный риск, следует установить:

1) Относится ли он к финансовому рынку в целом или имеет отношение только к его сектору - рынку ценных бумаг.

2) Характерен ли он для рынка ценных бумаг в целом или имеет место только в отдельных регионах, областях.

3) Присущ ли он только к определенной ценной бумаге или имеет отношение ко всем ценным бумагам в целом.

4) Связан ли он с неправильным выбором ценных бумаг для инвестирования.

5) Вызван ли он сервисным (техническим) обслуживанием операций с ценными бумагами.

Так же существуют:

Систематический риск. Риск падения рынка ценных бумаг в целом, не связан с конкретной ценной бумагой. Представляет собой общий риск на все вложения в ценные бумаги, риск того, что инвестор не сможет их в целом высвободить, вернуть, не понеся потерь.

Различают следующие разновидности систематического риска:

Инфляционный риск.

Риск законодательных изменений.

Процентный риск.

Риск военных конфликтов.

Инфляционный риск. Покупая ценные бумаги инвестор-банк испытывает воздействие инфляции. В результате доходы, получаемые инвесторами от ценных бумаг, обесцениваются с точки зрения реальной покупательной способности, и инвестор несет потери.

Риск законодательных изменений. В обществе всегда существует возможность радикального изменения курса, особенно при избрании нового президента, парламента, правительства. А следовательно, возможность отказа правительства выполнять ранее принятые обязательства по определенным ценным бумагам или задержка в исполнении этих обязательств (Например, государственные краткосрочные облигации).

Изменение инвестиционного климата при введении новых налоговых, торговых и иных правил.

Процентный риск - риск потерь, которые могут понести инвесторы в связи с изменением процентных ставок на рынке ценных бумаг.

Риск военных конфликтов - представляет собой военные действия, проводимые на той или иной территории и приводящие к нарушению функционирования организованных рынков, в том числе фондовых бирж. (В этом случае государство приостанавливает работу бирж, запрещает сделки с ценными бумагами и т.д.).

Вторым видом риска можно считать несистематический риск. Он связан с особенностями каждой конкретной ценной бумаги, квалификацией операторов, работающих с ценными бумагами. В нем выделяют риски:

Кредитный риск - риск того, что выпустивший ценные бумаги, окажется не в состоянии выплачивать проценты по ним или основную сумму долга.

Конвертируемый риск. Появляется при переводе облигаций или привилегированных акций в простые акции.

Страновой риск - риск вложения в ценные бумаги стран с неустойчивым фондовым положением.

Региональный риск. Возникает не только в связи с различным экономическим положением районов, уровнем развития фондового рынка, технологией торговли ценными бумагами, взаимосвязью с центральными фондовыми рынками, но и с особенностями налогового климата, действий местной администрации и т.д. В частности, к немаловажным факторам риска можно отнести экологическое положение в регионе: возможность аварий, катастроф.

Селективный риск - риск неправильного выбора ценных бумаг для инвестирования в сравнении с другими видами ценных бумаг при формировании портфеля. Этот риск, связанный с неверной оценкой инвестиционных качеств конкретных видов ценных бумаг.

Временной риск - риск выпуска, покупки или продажи ценной бумаги в неоптимальное время.

Полезные статьи:

Разновидности и характеристики валютного риска

Виды валютных рисков. Существуют три основных вида валютных рисков. Трансляционный валютный риск[6] (accounting risk) – это риск от владения валютными активами или обязательствами. В некоторых переводных книгах эта ситуация интерпретируется как риск потенциальных убытков при пересчете из одной валю ...

Создание в России новых банков с

иностранными инвестициями

Представительство иностранного юридического лица в России Иностранная компания может работать на российском рынке, организовывая свою деятельность как через постоянное представительство (филиал), так и не имея такового. Например, можно действовать, имея в России банковские счета, через агента-резид ...

Необходимость кредитных денег

Для того, чтобы наиболее полно раскрыть необходимость кредитных денег необходимо обратиться к истории. Период капитализма - это период свободной конкуренции. Он утвердился как ведущий хозяйственный уклад уже в XVII в. в ряде европейских стран, среди которых можно назвать в первую очередь Англию, за ...

Навигация

- Главная

- Кредитные деньги

- Валютные системы

- Банковские риски

- Кредитование физических лиц

- Кредит его понятие и сущность

- Фондовые индексы

- Другие материалы