Роль потребительского кредитования в России

потребительский кредитования банк рынок

В 2010 году банки стремились оживить спрос на кредиты как за счет снижения процентных ставок и комиссий, так и за счет смягчения условий кредитования. Однако, о восстановлении показателей объема выдачи на докризисный уровень говорить не приходиться, население, напуганное в период кризиса ужесточением требований по кредитам, по-прежнему пессимистично относится к идее получения ссуды в банке.

Для восстановления этого сегмента банки должны убрать ряд заградительных барьеров при кредитовании и снизить стоимость кредитов

Трехлетний интервал между опросами КПДХ и РиДМиЖ неизбежно дает изменения в составе и численности обследуемых домашних хозяйств, но совокупность ретроспективных вопросов анкеты позволяет провести корректировку, сопоставляя ответы респондентов в 2010 г. и в 2007 г. Описанная процедура была применена к истории участия в кредитовании, и показала, что российские домашние хозяйства не всегда помнят о том, что когда-то брали кредиты: около 7% опрошенных в 2010 г. сказали, что члены их семей никогда не брали кредитов, в то время как в 2007 г. эти же респонденты либо были плательщиками по кредитам, либо брали кредиты ранее, и уже расплатились по ним.

Данная корректировка носит не только технический характер, но и наглядно демонстрирует, что опросы населения не всегда дают точную информацию по ретроспективным вопросам.

Перейдем к анализу динамики и факторов кредитного поведения населения и спроса на кредитные ресурсы, а также к оценке будущего спроса на банковские кредиты на разные цели и с различным сроком кредитования, сложившегося в ходе восстановления экономики по состоянию на 2007 и 2010г.

По данным опросов населения, проведенных в 2007 и 2010 гг. наблюдается существенный кумулятивный рост включенности российских домашних хозяйств в потребительское кредитование. В 2010 г. 57,6% домашних хозяйств уже имеют опыт участия в кредитовании, тогда как три года назад таких было только 36,1% (сравнение проводится по сопоставимым по возрастно-половой структуре взвешенным выборкам) – рост охвата кредитованием составил 1,5 раза. Вместе с тем, сравнение количества плательщиков по кредитам свидетельствует о чуть более умеренном росте: доля плательщиков по жилищным кредитам увеличилась с 4,3% до 5,8%, а число домашних хозяйств - плательщиков по другим потребительским кредитам выросло с 14,2% в 2007 г. до 18,2% в 2010 г. Следовательно, по количеству текущих заемщиков 2010 г. выглядит гораздо лучше, чем 2007 г. – здесь мы находим подтверждение того, что экономический кризис нивелировал только часть роста сектора кредитования, произошедшего за 2007-2008 гг. В среднем на одно домашнее хозяйство, которое когда- либо участвовало в потребительском кредитовании, приходится 1,6 видов кредитов, а если ограничить рассмотрение только теми, кто является плательщиком на момент опроса, то в таких домохозяйствах в среднем 1,24 непогашенных кредита (в 2007 г. было 1,3 и 1,17, соответственно) – таким образом, опыт кредитования расширился главным образом за счет уже выплаченных кредитов.

Рисунок 10 - Доли домашних хозяйств, имеющих активный и пассивный опыт участия в потребительском кредитовании, 2007-2010 гг.

Источник: Автономная некоммерческая организация «Независимый институт социальной политики» (АНО «НИСП»)

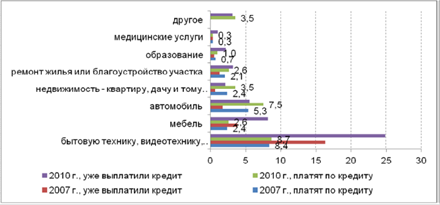

Виды кредитов по целям с разделением на текущие и уже выплаченные кредиты показывают, что за рассматриваемый период 2007-2010 гг. число текущих кредитов на покупку бытовой техники, видеотехники, а также на покупку мебели почти не изменилось.[35] Число тех, кто купил в кредит автомобиль или жилье выросло более заметно в терминах текущего участия в кредитовании.

Рисунок 11 - Цели кредитов в 2007-2010 гг.

Источник: Автономная некоммерческая организация «Независимый институт социальной политики» (АНО «НИСП»)

В 2007 г. текущее участие в кредитовании было в большей степени характерно верхним 40% семей по показателю душевых доходов. С ростом доходной обеспеченности увеличивалась доля домашних хозяйств, которые имели активный или пассивный опыт заимствования. По состоянию на август 2010 г. картина в корне изменилась: только серединная третья квинтильная группа выделяется низкой включенностью, а и верхние, и нижние квинтили активно платят по кредитам. Доля домашних хозяйств, не имеющих опыта кредитования, теперь почти не различается в доходных группах. С одной стороны это эффект повышенной доходной мобильности, обусловленной экономическим кризисом, а с другой стороны – результат бурного развития потребительского кредитования в докризисный период.[35]

Полезные статьи:

Принципы организации обязательного и добровольного медицинского

страхования в России

Обязательное медицинское страхование — один из наиболее важных элементов системы охраны здоровья и получения необходимой медицинской помощи в случае заболевания. В России ОМС организуется и осуществляется государством и носит всеобщий характер. Возникновение и развитие ДМС связано с наличием целого ...

Классификация банковских рисков

В условиях широты сферы банковской деятельности и многообразия банковских продуктов и услуг, важно осуществить классификацию банковских рисков. В зависимости от определенных критериев, ее можно представить следующим образом (Таблица 1.1.) Классификация банковских рисков. Таблица 1.1. Критерии класс ...

Общие понятия и роль жилищного страхования

В течение последних десяти лет вопросы, связанные с защитой жилищного фонда в России, требовали одновременно тактических и стратегических решений на государственном уровне. Перед руководителями различных уровней исполнительной власти продолжают стоять задачи по управлению системой ЖКХ в целом и по ...

Навигация

- Главная

- Кредитные деньги

- Валютные системы

- Банковские риски

- Кредитование физических лиц

- Кредит его понятие и сущность

- Фондовые индексы

- Другие материалы