Роль потребительского кредитования в России

Социально-демографическая типология в меньшей степени подверглась влиянию флуктуаций на рынке труда в период кризиса и по участию групп семей в кредитовании дает более устойчивую динамику за три года. Лидерами по активности участия по-прежнему являются молодые семьи, то есть семьи, в которых все взрослые моложе 30 лет. (Приложение Р) Вместе с тем, среди молодых семей с детьми в 2010 г. стало меньше текущих заемщиков, чем в молодых семьях без детей, которые лидируют по показателю доли семей, платящих по кредитам. Молодые семьи с детьми в 2010 г. приобрели ранг наиболее «опытных» заемщиков, которые участвовали в кредитовании ранее, но за все кредиты расплатились. Здесь возможно проявилось влияние панельного дизайна нашего опроса: молодые семьи без детей за три года могли выплатить кредит, родить ребенка и пополнить ряды «опытных» заемщиков категории теперь уже семей с детьми. Также мы наблюдаем рост числа заемщиков среди всех семей с детьми.

Следует отметить, что опыт кредитования играет роль и в формировании финансовой стратегии домашнего хозяйства. Поэтому следует отметить, что 21,5% тех, кого мы считаем чистыми сберегателями в 2007 г. на самом деле имеют опыт заимствования, но кредиты уже выплатили. В 2010 г. уже 40,5% сберегателей имели в прошлом опыт кредитования. Среди тех домашних хозяйств, финансовая стратегия которых по текущему положению вещей не определима, бывших заемщиков - 21% в 2007 г. и 46,5% в августе 2010 г.

Как мы уже отмечали, в 2010 г. 4,3% опрошенных заявили, что определенно намерены в ближайшие три года взять кредит, и еще 20,5% высказались, что, пожалуй, будут обращаться за кредитом. Следует отметить, что в 2007 г. твердо уверенных в своих намерениях было 6,2%, а прочих намеревающихся – 16,8%, соответственно. Налицо спад интереса населения к потребительскому кредитованию. Это согласуется с макроданными, которые показывают и снижение объемов задолженности, и ужесточение правил выдачи кредитов, и повышение ставок. Вместе с тем, очень большая группа респондентов категорично не намерена брать кредитов: в 2007 г. 53,6%, а в 2010 г. – 47,6%.[38,39]

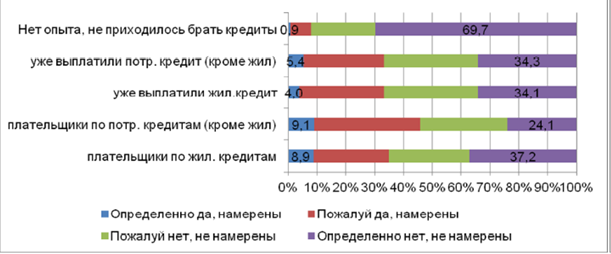

Снижение интереса к потребительскому кредитованию дифференцировано в зависимости от наличия обязательств по выплатам текущего кредита или кредитной истории с уже выплаченными кредитами. Доля тех, кто готов взять кредит среди домашних хозяйств, ранее не участвовавших в кредитовании показывает потенциал расширения круга участников системы кредитования. В 2007 г. потенциал роста составлял 10,5% семей, а в 2010 г. сократился до 8%. Но это не характерно для динамики доли четко решивших брать кредит.

Рисунок 12 - Связь опыта кредитования с намерениями взять кредит в ближайшие 3 года, 2007 год

Источник: Автономная некоммерческая организация «Независимый институт социальной политики» (АНО «НИСП»)

Рисунок 13 - Связь опыта кредитования с намерениями взять кредит в ближайшие 3 года, 2010 год

Источник: Автономная некоммерческая организация «Независимый институт социальной политики» (АНО «НИСП»)

Также в 2010 г. мы наблюдаем снижение доли определенно не намеренных брать кредиты среди плательщиков по жилищным кредитам. Здесь сыграло свою роль появление в результате кризиса возможности перекредитования в других банках на более выгодных условиях. Среди тех, кто уже выплатил кредит на покупку или ремонт жилья, в 2010 г. существенно снизилась доля намеревающихся брать кредит в ближайшем будущем, хотя в 2007 г. данная группа заемщиков была наиболее активно настроена на повторное участие.[35]

Вовлеченность в социальные сети является фактором, положительно влияющим на намерения респондентов включаться в потребительское кредитование.

В рамках структурного сопоставления взвешенных выборок, которое было проведено выше, в 2007 г. мы идентифицировали 63,9% домашних хозяйств, не имеющих опыта участия в заимствовании, из которых 2,8% были «определенно намерены», и еще 7,8% - «пожалуй, намерены» брать кредиты (всего 6,7% от опрошенных) В 2010 г. сократилось и число тех, у кого еще нет опыта (до 42,4% выборки), и снизились сами намерения этих домашних хозяйств включаться в кредитование: 0,9% из них «определенно намерены» и 7% «пожалуй намерены» взять кредит (всего 3,4% от опрошенных). Таким образом, если намерения будут реализовываться в такой же мере, как это произошло за 2007-2010 гг., то потенциал расширения охвата российских домашних хозяйств потребительским кредитованием составляет на данный момент всего 1,5%.[31]

Полезные статьи:

Проблемы и пути

совершенствования корпоративного управления в коммерческих банках

Коммерческие банки, безусловно, являются особым видом организаций, отличающимся от предприятий реального сектора экономики и иных финансовых организаций, что, естественно, обусловливает специфические проблемы их корпоративного управления. В кредитных организациях иная структура финансово-заинтересо ...

Центральный и коммерческие банки, их функции и характер взаимодействия в современных условиях

Банк - (в соответствии с Законом о банках и банковской деятельности в РФ) коммерческое учреждение, являющееся юридическим лицом, которому на основании лицензии, выдаваемой Банком России, предоставлено право привлекать денежные средства от юридических и физических лиц и от своего имени размещать и ...

Организационная структура управления

Крымское отделение Сбербанка располагает значительной ресурсной базой и квалифицированными кадрами. Им предоставляется весь спектр банковских услуг, как юридическим, так и физическим лицам, включая валютные операции. На его долю приходится 3,2 млрд. рублей, или 92% кредитных ресурсов района, 1735 м ...

Навигация

- Главная

- Кредитные деньги

- Валютные системы

- Банковские риски

- Кредитование физических лиц

- Кредит его понятие и сущность

- Фондовые индексы

- Другие материалы