Перестрахование

2. а) Перестрахование является страхование одним страховщиком (перестрахователем) на определенных договорных условиях риска использования всех или части своих обязательств перед страхователями у другого страховщика (перестраховщика). При этом страховщик, заключивший с перестраховщиком договор о перестраховании, остается ответственным перед страхователем в полном объеме в соответствии с договором страхования.

Перестрахование - форма страхования самих страховщиков от крупных рисков, способ укрепления финансовой устойчивости страховщиков посредством перераспределения первичного страхового фонда. Страховщики благодаря перестрахованию обеспечивают страхование объектов на любую сумму, принимают на страхование дорогостоящие риски и тем самым «выживают» в условиях конкуренции на страховом рынке.

б) Таким образом, перестрахование есть страхование одного страховщика у другого за определенную плату. Страховщика, отдавшего риск называют цедентом, т.е. перестрахователем, а страховщика, принявшего риск называют цессионарием, т.е. перестраховщиком.

Передаваемый риск называется перестраховочным риском, а сам процесс передачи рисков - цедированием риска, или перестраховочной цессией.

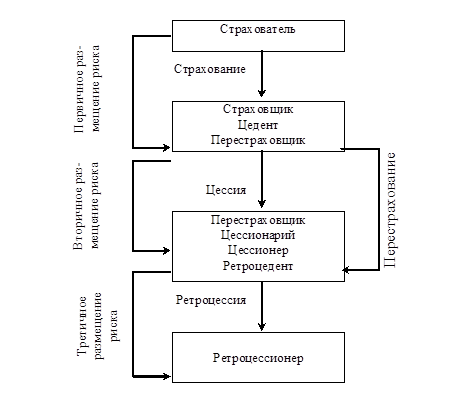

Перестрахование перестрахования, при котором перестраховщик передает часть или все свои обязательства другому (второму) перестраховщику, называют ротроцессией, а переданный перестраховочный риск называют ретроцедированием риска. Перестраховщик, отдавший риск в перестрахование третьему лицу (участнику), называется ретроцедентом, а перестраховщик, принявший ретроцедированный риск, - ретроцессионом. Передача (размещения) страхового риска представлена на схеме 1.

Перестрахование, как и страхование, осуществляется на основе договора. Согласно договору одна сторона (цедент) передает полностью или частично страховой риск другой стороне перестраховщику. Перестраховщик в свою очередь принимает на себя обязательство возместить цеденту соответствующую часть выплаченного страхового возмещения пропорционально доле участия, но при условии, что цедент выплатил причитающуюся сумму возмещений застрахованному лицу.

По методу передачи рисков в перестрахование и форме взаимно взятых обязательств перестрахователя (цедента) и перестраховщика договоры перестрахования подразделяются на: 1) факультативные; 2) облигаторные и 3) факультативно-облигаторные. Сам процесс перестрахования в зависимости от вида договора называется: факультативным, облигаторным и факультативно-облигаторным.

Перестраховочные говоры содержат как условия учета, так и условия перестраховочного покрытия, а также порядок определения ответственности сторон за убытки. Каждый перестраховочный договор все необходимые его элементы: объект, риски; страховой платеж, страховое возмещение и др.

Договора перестрахования различаются между собой в основном по признаку распределения рисков между перестрахователем и перестраховщиком.

Передача (размещение) страхового риска

3. При наступлении страхового события они все являются участниками договора и имеют взаимные права и обязанности друг перед другом.

Страховщик первоначально заключит договор страхования со страхователем по которому принимает на себя все обязательства по страховым выплатам, но часть этих обязательств может быть передана одному или нескольким перестраховщикам. При наступлении страхового случая страхователь предъявляет требования по страховым выплатам только к страховщику, который выполняет все расчеты по договору страхования, а страховщик требует от перестраховщиков причитающийся с них суммы.

Полезные статьи:

Анализ пассивных операций банков

второго уровня Республики Казахстан

С помощью пассивных операций банки формируют свои ресурсы. Суть их состоит в привлечении различных видов вкладов, получении кредитов от других банков, эмиссии собственных ценных бумаг, а также проведении иных операций, в результате которых увеличиваются банковские ресурсы. Исторически пассивные опе ...

Режимы работы банкоматов

Банкоматы могут работать в двух режимах: off-line и on-line. При работе в off-line режиме, банкоматы не связаны с центральной БС в режиме реального времени и работают независимо (реализуется режим отсроченных платежей). Обычно банкоматы, работающие в этом режиме, фиксируют (записывают) информацию о ...

Страхование контейнеров на водном транспорте

Страхование контейнеров осуществляется по специальным договорам страхования(Institute Container Clauses), заключаемым обычно на английских стандартных условиях (часто на условиях Института лондонских страховщиков «О страховании контейнеров на срок с ответственностью за все риски -Условие «А». Конте ...

Навигация

- Главная

- Кредитные деньги

- Валютные системы

- Банковские риски

- Кредитование физических лиц

- Кредит его понятие и сущность

- Фондовые индексы

- Другие материалы