Методики анализа финансовых показателей страховых компаний

Структуру собственного капитала можно представить следующим образом:

оплаченный уставный капитал;

добавочный капитал;

резервный капитал;

фонды потребления;

фонды накопления;

нераспределенная прибыль.

Собственный капитал – это часть чистых активов страховой компании, которая является ее собственностью. При анализе платежеспособности в страховой практике используется понятие свободных активов – имущество страховой компании (основные средства, материальные ценности, денежные средства, финансовые вложения), свободное от любых обязательств (за исключением прав требований учредителей). Величина свободных активов – показатель, позволяющий оценить, сколько обязательств может принять на себя страховая компания без какого-либо ущерба для своей финансовой устойчивости. Следовательно, чем больше свободных активов, тем организация более устойчива к изменениям финансовых обстоятельств и платежеспособна.

В целом финансовые показатели по балансу и отчету о прибылях и убытках страховых компаний могут анализироваться по следующей методике.

Коэффициенты ликвидности:

1. Коэффициент комплексной ликвидности (Кал)

Показывает, в какой степени все текущие финансовые обязательства предприятия обеспечены имеющимися у него денежными средствами.

![]() Кал = ИА + КДЗ + ДС / СР + КЗ,

Кал = ИА + КДЗ + ДС / СР + КЗ,

где ИА – инвестиционные активы (кроме вложений в уставной фонд других предприятий),

КДЗ – краткосрочная дебиторская задолженность,

ДС – денежные средства предприятия,

СР – страховые резервы,

КЗ – кредиторская задолженность и займы.

2. Коэффициент срочной ликвидности (Ксл)

Показывает, в какой степени все краткосрочные финансовые обязательства могут быть удовлетворены за счет его высоколиквидных активов.

Ксл = ДС + КЦБ / РНП + РУ,

где ДС – денежные средства предприятия,

КЦБ – краткосрочные ценные бумаги,

РНП – резерв незаработанной премии,

РУ – резервы убытков.

3. Коэффициент текущей ликвидности (Ктл)

Показывает, в какой степени вся задолженность по краткосрочным финансовым обязательствам может быть удовлетворена за счет его текущих (оборотных) активов, т.е. сколько рублей текущих активов приходится на рубль текущих обязательств.

Ктл = ИА/СО,

где ИА – инвестиционные активы,

СО – страховые обязательства.

Относительные показатели финансовой устойчивости предприятия характеризуют структуру использованного капитала с позиции платежеспособности и финансовой стабильности предприятия. Эти показатели позволяют оценить степень защищенности инвесторов и кредиторов, т.к. отражают способность организации погасить долгосрочные обязательства:

1. Коэффициент автономии (Ка)

Характеризует в какой степени использованные в организации активы сформированы за счет собственного капитала

,

,

где СК– собственный капитал,

А – активы предприятия.

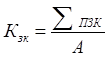

2. Коэффициент заемного капитала (Кзк)

Отражает долю заемных средств в источниках финансирования.

,

,

где ![]() – сумма привлеченного заемного капитала,

– сумма привлеченного заемного капитала,

А – активы.

3. Коэффициент финансовой зависимости (КФЗ)

Показывает отношение заемных средств к собственному капиталу

,

,

где ЗС – заемные средства,

СС – собственные средства.

4. Коэффициент долгосрочной финансовой независимости (КДФН)

Показывает удельный вес собственных и долгосрочных заемных средств

Полезные статьи:

Процедура отзыва банковской лицензии

В случаях, предусмотренных частью второй статьи 20, Банк России отзывает у кредитной организации лицензию на осуществление банковских операций в течение 15 дней со дня получения органами Банка России, ответственными за отзыв указанной лицензии, достоверной информации о наличии оснований для отзыва ...

Электронные

сети

Трудно представить себе более благодатную почву для внедрения новых компьютерных технологий, чем банковская деятельность. Почти все задачи, которые возникают в ходе работы банка легко поддаются автоматизации. Быстрая и бесперебойная обработка значительных потоков информации является одной из главны ...

Формы и виды кредита, используемые на современном этапе

кредит экономика банк Классификацию кредита традиционно принято осуществлять по нескольким базовым признакам. К важнейшим из них относятся категория кредитора и заемщика, а так же форма, в которой предоставляется конкретная ссуда. Исходя из этого, следует выделить следующие шесть достаточно самосто ...

Навигация

- Главная

- Кредитные деньги

- Валютные системы

- Банковские риски

- Кредитование физических лиц

- Кредит его понятие и сущность

- Фондовые индексы

- Другие материалы