Анализ показателей страховых операций МСК «АсСтра»

В АсСтра различают следующие сформированные фонды:

· страховой фонд по обязательному медицинскому страхованию

· страховой фонд по добровольному медицинскому страхованию

Существуют следующие основные направления расходования средств страховой компании:

выплата страхового обеспечения по наступившим рискам по обязательному и добровольному медицинскому страхованию;

взаиморасчеты с лечебно-профилактическими учреждениями – оплата труда штату врачей-экспертов;

отплата труда сотрудников;

расходы на ведение дел.

АсСтра предоставляет следующие программы ДМС:

· «Полная страховая ответственность»;

· «Амбулаторно-поликлиническое лечение;

· «Стационарное лечение»;

· «Реабилитационно-восстановительное лечение»;

· «Хирургия»;

· «Терапия» и т.д.

Кроме того, компанией разработана и уже четвертый год внедряется программа «Семейный доктор» («Врач офиса»), эта программа является новым продуктом для ростовского рынка медицинского страхования и не имеет аналогов у конкурентов АсСтра в Ростовской области.

Проанализируем методику расчета страховых ставок. Расчет ведется по методике, рекомендованной Федеральной службой России по надзору за страховой деятельностью для расчета страховых тарифов по рисковым видам страхования.

При проведении расчетов использованы данные на основе страховой статистической базы, в которую входят договоры, заключенные за последние несколько лет, с истекшим сроком действия на 10.02.2006. Стоимость медицинских услуг оценивалась экспертами страховой организации на основании договорных цен с медицинскими учреждениями, с которыми страховая организация предполагает сотрудничать при реализации программ медицинского страхования.

Данные, необходимые для расчета, следующие:

n – число выданных полисов ДМС;

q – вероятность наступления страхового случая;

S – средний размер страховой суммы, руб.;

Sb– среднее страховое возмещение при наступлении страхового случая по полису, руб.;

Rb – среднеквадратическое отклонение возмещения при наступлении страхового случая по полису, руб.;

γ – гарантия безопасности – вероятность того, что совокупные выплаты не превысят собранных взносов;

a(γ) – квантиль нормального распределения при вероятности γ , его значение зависит от уровня гарантии безопасности;

f – нагрузка.

Зависимость γ от a(γ) следующая (таблица 2.1):

Таблица 2.1 Зависимость гарантии безопасности от квантиля нормального распределения

|

γ |

0,84 |

0,9 |

0,95 |

0,98 |

0,9986 |

|

a(γ) |

1,0 |

1,3 |

1,645 |

2,0 |

3,0 |

Для всех расчетов гарантия безопасности взята равной 0,84, следовательно, a(γ)=1.

Определим основные понятия, использованные в методике:

Страховой тариф (брутто-тариф) – ставка страхового взноса с единицы страховой суммы.

Страховой тариф состоит из нетто-ставки и нагрузки.

Нетто-ставка страхового тарифа – часть страхового тарифа, предназначенная для обеспечения текущих страховых выплат по договорам страхования. Нагрузка – часть страхового тарифа, предназначенная для покрытия затрат на проведение страхования и создания резерва (фонда) предупредительных мероприятий.

Нетто-ставка рассчитывается следующим образом:

Tn = T0 + Tr

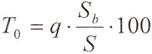

Основная часть нетто-ставки со 100 руб. страховой суммы рассчитывается по формуле:

Рисковая часть нетто-ставки равна:

Tr = a(γ) T0√ 1-q + (Rb/ S)2/nq

Брутто-ставка равна:

Tb = Tn x 100 / 100 – f

Брутто-премия является оптимумом собранной премии для платежеспособности страховой организации по взятым рискам.

Структура тарифной ставки следующая:

1. Единовременная уплата взносов: 70% – нетто-ставка, 30% – нагрузка.

2. Уплата взносов 2 раза в год: 65% – нетто-ставка, 35% – нагрузка.

3. Уплата взносов 4 раза в год: 60% – нетто-ставка, 40% – нагрузка.

Полезные статьи:

Факторы, определяющие состояние потребительского кредитования

В данный момент банковская сфера российской экономики переживает этап стабильного существования, который обусловливается спросом на банковские продукты. В этой связи необходимо создать предпосылки для роста эффективности банковского сектора и его перехода в стадию развития. Главным фактором, которы ...

Сравнительная оценка методов оценки финансовой устойчивости коммерческих

банков

Проанализировав методы оценки финансового состояния, представленные в данной главе, можно прийти к выводу, что они представляют собой систематизированную качественную характеристику таких формализованных и неформализованных факторов финансовой устойчивости банка, как наличие достаточного собственно ...

Анализ конкуренции банков на рынке ипотеки

На рынке ипотечного кредитования произошел колоссальный прорыв - уже более четырехсот банков выдают ипотечные кредиты. Такое количество соперничающих между собой заимодателей по ипотеке естественно, привело к изменениям и причем, кардинальным изменениям условий выдачи ипотечных кредитов. В чем это ...

Навигация

- Главная

- Кредитные деньги

- Валютные системы

- Банковские риски

- Кредитование физических лиц

- Кредит его понятие и сущность

- Фондовые индексы

- Другие материалы