Приостановление и аннулирование лицензий

Если ходатайство об аннулировании у кредитной организации лицензии на осуществление банковских операций получено территориальным учреждением Банка России после направления в Банк России ходатайства об отзыве у данной кредитной организации лицензии на осуществление банковских операций, то территориальное учреждение Банка России в письменной форме сообщает в Банк России (Департамент по организации банковского санирования) о принятом участниками кредитной организации решении о прекращении деятельности в порядке ликвидации кредитной организации и прилагает протокол собрания участников, на котором принято указанное решение.

Банк России принимает решение об отказе в удовлетворении ходатайства кредитной организации об аннулировании лицензии на осуществление банковских операций в случае:

- принятия участниками кредитной организации решения о прекращении деятельности в порядке ликвидации с нарушением действующего законодательства;

- принятия участниками кредитной организации решения о прекращении деятельности в порядке ликвидации при недостаточности стоимости имущества кредитной организации для удовлетворения в полном объеме требований кредиторов (абзац 2 пункта 4 статьи 61 Гражданского кодекса Российской Федерации);

- наличия оснований для отзыва у кредитной организации лицензии на осуществление банковских операций.

Решение об аннулировании лицензии на осуществление банковских операций оформляется приказом Банка России. Центральный банк России назначает состав ликвидационной комиссии, кредитной организации, участники которой приняли решение о прекращении ее деятельности в порядке ликвидации. Ликвидация кредитной организации, у которой аннулирована лицензия на осуществление банковских операций, осуществляется в соответствии с требованиями статей 61-64 Гражданского кодекса Российской Федерации, параграфа 1 главы Х Федерального закона "О несостоятельности (банкротстве)", в соответствии с порядком, установленным Положением Банка России от 2 апреля 1996 года N 264 "Об отзыве лицензии на осуществление банковских операций у кредитных организаций в Российской Федерации" (в редакции Указания Банка России от 10 марта 1999 года N 509-У)

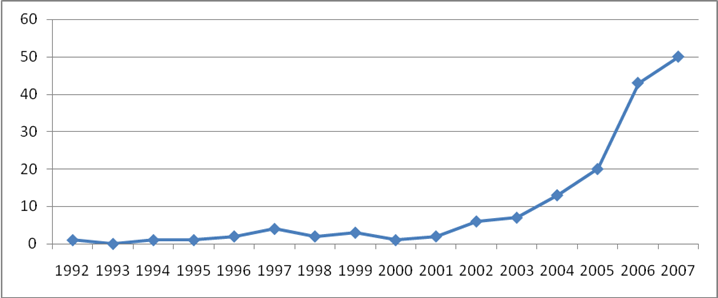

Практика применения отзыва лицензии в последние годы значительно возросла. В 1992 г. Банком России была отозвана 1 лицензия, в середине девяностых наблюдалась стабильность по числу отзывов лицензий у банков, количество отзывов не превышало 4 (1997 год). Значительное увеличение числа отозванных лицензий пришлось на период с 2000 по 2004 год, что объясняется принятием большого числа изменений и поправок вносимых в этот период в банковское законодательство, а так же изменение политики Центрального банка России по вопросам применения санкций к кредитным организациям за допущенные ими нарушения.

Анализ тенденции отзыва банковских лицензий в период с 1992 по 2007 год отражен на рисунке 1.

Рисунок 1.

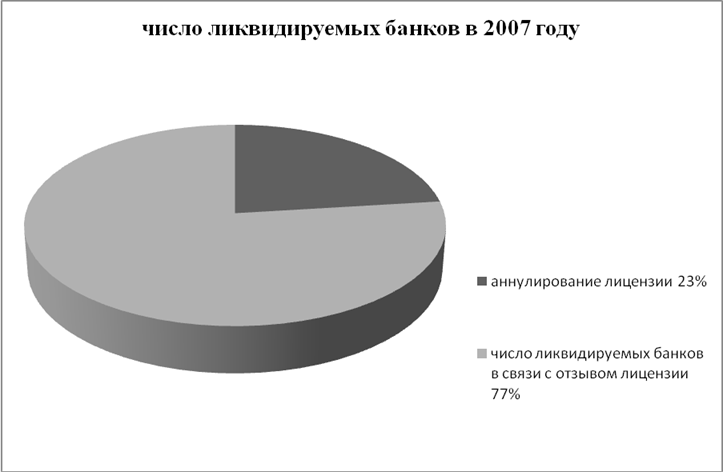

Анализируя число отозванных лицензий и общее число ликвидируемых банков в 2007 году можно придти к выводу, что на данный момент принудительная ликвидация кредитных организаций, обусловленная отзывом лицензии, преобладает над добровольной ликвидация банков по решению их руководителей (рисунок 2).

Рисунок 2

Наиболее часто Банком России применяются такие основания отзыва банковской лицензии, как:

- неисполнение федеральных законов, регулирующих банковскую деятельность, а также нормативных актов Банка России, если в течение одного года к кредитной организации неоднократно применялись меры, предусмотренные Законом о Банке России (п. 6 ч. 1 ст. 20 Закона о банках);

- задержка более чем на 15 дней представления ежемесячной отчетности (п. 4 ч. 1 ст. 20); установление фактов существенной недостоверности отчетных данных (п. 3 ч. 1 ст. 20);

- неспособность кредитной организации удовлетворить требования кредиторов по денежным обязательствам и (или) исполнить обязанность по уплате обязательных платежей в течение одного месяца с наступления даты их удовлетворения или исполнения (п. 4 ч. 2 ст. 20). К примеру, по указанным основаниям ЦБ РФ отозвал с 22 сентября 2003 г. лицензии сразу у трех банков.

Полезные статьи:

Перспективы развития жилищного страхования

Для дальнейшего развития рынка жилищного страхования необходима оптимизация страховых тарифов. Основная задача, которая ставится при построении страховых тарифов, связана с определением вероятной суммы ущерба, приходящейся на каждого страхователя или на единицу страховой суммы. Если тариф достаточн ...

Изменения в подходах к анализу кредитного риска на примере ОАО Банк ВТБ

Итак, в сложившейся ситуации банкам необходимо: 1. Пересмотреть действующую кредитную политику банка с точки зрения ее соответствия ситуации на рынке: в период мирового финансового кризиса, ухудшения экономической конъюнктуры, серьезного замедления темпов роста экономики России, «старая» (докризисн ...

Схема защиты

Но для овладения действительной защитой надо заниматься системно и не останавливаться. Есть огромное количество психологической литературы и я рекомендую книги Литвака Михаила Ефимовича. Теперь для положительного психологического заряда перед юридическим разделом предлагаю несколько притч. Радости ...

Навигация

- Главная

- Кредитные деньги

- Валютные системы

- Банковские риски

- Кредитование физических лиц

- Кредит его понятие и сущность

- Фондовые индексы

- Другие материалы