Динамика и структура банковского кредитования

Высокие риски невозврата в розничном кредитовании достигли той критической отметки, когда банки начали снижать объемы кредитов в сегменте с наибольшим уровнем невозврата – экспресс-кредитовании и кредитов, выдаваемых в местах продаж.

Наращивание банками портфелей кредитов, выдаваемых по кредитным картам не означает снижение рисков невозврата. Банки должны разработать более эффективные подходы к оценке платежеспособности заемщиков и соблюсти баланс между тщательной оценкой рисков и привлекательностью того или иного кредитного продукта для заемщика. Риски невозврата в сегментах более долгосрочного кредитования пока ниже в разы, чем по кредитам по пластиковым картам, по экспресс-кредитам и по кредитам на любые цели.

Но за первое полугодие 2007 г. эти значения удвоились практически у всех банков. По мере накопления значительного объема таких кредитов у разных банков, по мере наступления сроков платежей по кредитам, риски невозврата стали значительно расти. Наиболее важным для банков становится диверсифицировать портфели розничных кредитов, конкурировать с другими банками за более удобные условия кредитования для заемщиков, при этом уделяя больше внимания качеству своих кредитных портфелей.

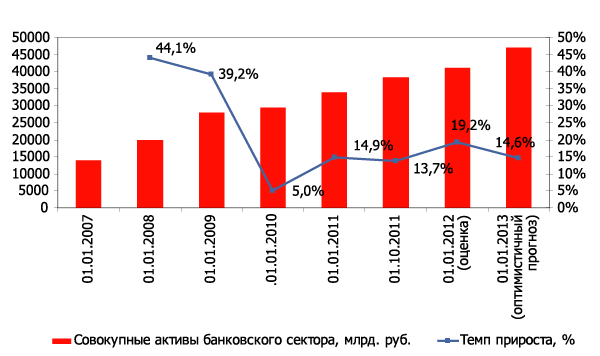

График 1. В 2013 году банковский рынок ожидает заметное замедление

Ссудная задолженность физических лиц продолжает расти высокими темпами, но приоритетность кредитования предприятий сохраняется.

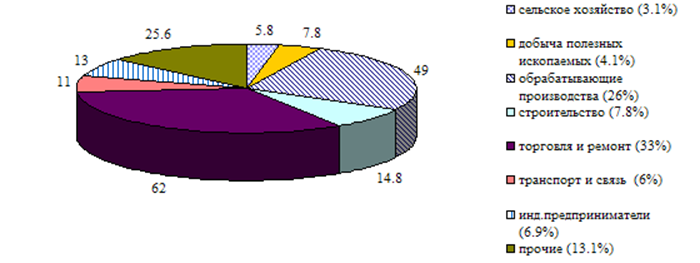

График 2. Структура объёма выданных кредитов юридическим лицам по видам деятельности за 2011 г

В сравнении с 2011 г. возросло кредитование торговой деятельности, строительства, предприятий транспорта и связи, сельского хозяйства. Существенно меньше направлено кредитов добывающим предприятиям; снизилось кредитование обрабатывающих производств.

За 2011 год доля банковских кредитов в структуре источников инвестиций, несмотря на увеличение, остаётся незначительной и составляет, по данным статистики, около 11%. По данным мониторинга, кредиты банков для финансирования инвестиций привлекали незначительное число предприятий (15-17%). Вместе с тем, заслуживает внимания продолжившееся в текущем году усиление роли привлеченных средств в структуре источников финансирования инвестиций, а в них - банковских кредитов и бюджетных средств.

В структуре объема выданных кредитов населению за 2011 год доля кредитов на покупку жилья составила 16%, в последних 65% были ипотечными кредитами. Ипотечное кредитование возрастает.

Долгое время ипотека была непопулярна на российском рынке. Причиной являлось нежелание банков выдавать кредиты на длительный срок ввиду отсутствия необходимых для этого "длинных" денег, неподъемные для населения ставки, а также неразвитость законодательной базы. Кроме того, негативное влияние на этот рынок оказывала и пассивность государственных институтов, ответственных за его регулирование и развитие.

В последнее время ситуация заметно изменилась в лучшую сторону: увеличились сроки кредитования, были приняты необходимые поправки к закону об ипотеке, наблюдается постепенное снижение ставок. Важным движущим фактором послужило то, что в предвыборный период Правительство решило уделить внимание социальным проблемам, в число которых попала и жилищная. Серия мер по улучшению инфраструктуры и развитию рынка была предпринята в рамках национального проекта "Доступное и комфортное жилье гражданам России". Вместе с открывшимися возможностями секьюритизации и развитием системы рефинансирования АИЖК (Агентство по ипотечному жилищному кредитованию) это дало дополнительный импульс к развитию и вылилось во впечатляющие темпы роста объемов кредитования. Российская ипотечная система изначально проектировалась с учетом мирового опыта, где ипотека уже имеет довольно давнюю историю.

Полезные статьи:

Добровольное страхование гражданской ответсвенности владельцев транспортных

средств

Максимальная страховая сумма, выплачиваемая потерпевшим по полису ОСАГО, составляет 400 тысяч рублей по одному страховому случаю. Из них 240 тысяч приходится на возмещение вреда здоровью а 160 тысяч — на возмещение вреда имуществу. Если потерпевший один, то предельные суммы выплат составляют 160 и ...

Системы

виртуальных платежей

Электронные платежи в России постепенно выходят из нерегулируемого правового поля. В условиях кризиса многие игроки начинают расширять портфельные решения, все чаще и чаще обращаясь к конечному потребителю. Как следствие, появляются и набирают популярность решения дистанционного обслуживания и разл ...

Состояние рынка розничных банковских

продуктов и позиционирование банка на нем

Современная ситуация на российском банковском рынке характеризуется отсутствием повсеместной практики применения традиционных для западных банков маркетинговых программ. В большинстве своем российские банки ограничиваются проведением имиджевой рекламы, лишь некоторые банки прибегают в своей практик ...

Навигация

- Главная

- Кредитные деньги

- Валютные системы

- Банковские риски

- Кредитование физических лиц

- Кредит его понятие и сущность

- Фондовые индексы

- Другие материалы