Риски, связанные с долгосрочным кредитованием и методы их снижения

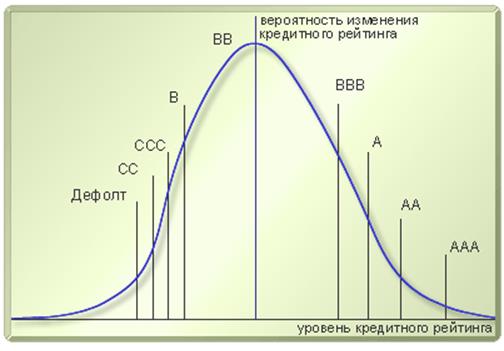

На основании распределения вероятности изменения рейтинга корпорации, строится график пороговых значений вероятности перехода корпорации от одного уровня кредитного рейтинга к другому. На рисунке 1 показаны пороговые значения перехода на другие рейтинговые уровни клиента, которому в настоящее время присвоен кредитный рейтинг ВВ.

Далее нужно провести оценку вероятного изменения стоимости портфеля корпоративных облигаций в течение некоторого временного интервала, что позволяет получить количественную меру возможных потерь за выбранный заказчиком период. Помимо этого методология расчетов позволяет учитывать эффекты корреляции между кредитным рейтингом отдельного эмитента и кредитным рейтингом отрасли, а также рейтингами других эмитентов. Это дает возможность строить асимметричные распределения, сильно смещенные в область убытков, и тем самым моделировать процессы «цепного дефолта» - эффекта домино, вызванного финансовой взаимозависимостью эмитентов.

Рис.1. Пороговые значения перехода на другие рейтинговые уровни

Решение по проблеме с учетом риска, то есть выбор наилучшей стратегии, зависит от исходов по каждой из стратегий. Для осознанного сравнения альтернатив необходимо прежде всего уметь оценивать и сравнивать исходы возможных стратегий. В общем случае при описании исходов или меры степени достижения цели пользуются двумя видами оценок. Составляющей любого описания исходов является стоимость ресурсов, расходуемых в соответствии с данной стратегией. Другой обязательной составляющей описания исхода является выгода, достигаемая при данном исходе. [19, c.84]

Долгосрочное банковское кредитование осуществляется на принципах:

- возвратности, обязательной выплаты кредитору суммы основного долга на оговоренных условиях;

- платности банковского кредита, основывающейся на возмездном характере услуг, оказываемых банками при кредитовании. За предоставление банковской ссуды взимаются проценты. Размер процентной ставки устанавливается сторонами по кредитному договору;

- срочности, заранее оговоренных сроков возврата кредитору заемных средств.

Срок кредитования является предельным временем нахождения ссудных средств в распоряжении заемщика.

Обеспечение реализуется с помощью залога, банковских гарантий, страхования и способов, предусмотренных законом и договором между партнерами.

Исполнение основного обязательства подкрепляется: залогом, неустойкой, банковской гарантией, поручительством, задатком.

Формой обеспечения кредита является требование банка держать без использования определенную часть полученного кредита (10 %) в виде компенсационного остатка денег на расчетном счете предприятия.

Для предприятия-инвестора имеет значение величина процентной ставки по кредиту. Ставка процента за кредит различается по формам, видам и размерам. Кредитная ставка может быть фиксированной (постоянной) и плавающей (изменяющейся).[19, c.88]

Вид кредитной ставки (процентная и учетная) влияет на стоимость банковского кредита. Если размер этих ставок одинаков, то использование процентной ставки будет более преимущественным по сравнению с учетной.

Полезные статьи:

Расположение предприятия

Крымское отделение Сбербанка№1850 находится в городе Крымск ул.Ленина,217, почтовый индекс 353380, контактный телефон:(86131) 20-900. Расположение банка представлено на рисунке 1. [15] Рис.1. Расположение Крымского отделения Сбербанка В настоящее время экономика района представлена в основном тремя ...

Анализ внутренней структуры и

методов корпоративного управления банков Казахстана

В настоящее время банковская система Казахстана — наиболее динамично развивающийся сектор экономики Казахстана. Уровень проникновения в экономику (около 90% ВВП) сопоставим с показателями стран Евросоюза. В целом по банковской системе растут основные качественные показатели (достаточность капитала ...

Принятие DIDMCA как важнейший шаг в банковском законодательстве

Принятый в 1990 г. Закон о дерегулировании депозитных учреждений и монетарном контроле (DIDMCA) попытался отразить эти реалии путем уменьшения или исключения многих исторически сложившихся различий между коммерческими банками и различными сберегательными учреждениями. Следует сказать, что DIDМСА - ...

Навигация

- Главная

- Кредитные деньги

- Валютные системы

- Банковские риски

- Кредитование физических лиц

- Кредит его понятие и сущность

- Фондовые индексы

- Другие материалы