Состояние рынка розничных банковских продуктов и позиционирование банка на нем

Потребительские экспресс-кредиты продолжают оставаться очень популярными. Банки, конечно, сильно рискуют, так как экспресс-кредит, как правило, является необеспеченной ссудой, решение по которой принимается в короткий отрезок времени на основании скоринговых моделей и ряда проверок, например через бюро кредитных историй. Ставки в этом виде кредитования, даже по российским меркам, по-прежнему, очень высоки. Например, в МБРР ставка 24% годовых плюс 1,2% от суммы кредита ежемесячно. В Инвестсбербанке — 19% годовых и 1,9% от суммы кредита ежемесячно. Ставки кредитования ОАО "Сибнефтебанк" колеблются от 19 до 21%.

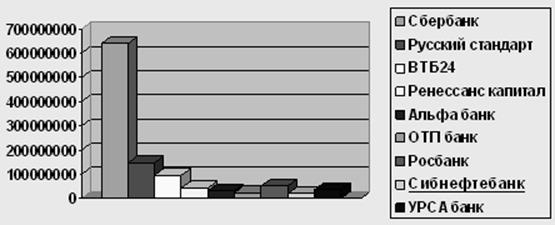

На рис. 1.9 видно, что исследуемый ОАО "Сибнефтебанк" остается на 8 месте по кредитованию.

Рис 1.9. Рейтинг Сибнефтебанка в сегменте беззалоговых кредитов

Начиная с марта 2009 года месячные темпы прироста потребительского кредитования держатся на уровне 5–6%. При этом темпы прироста валютных кредитов, как правило, выше, чем рублевых и составляют порядка 7% в месяц. Однако структура кредитного портфеля данной категории заемщиков достаточно постоянна, доля рублевых кредитов составляет порядка 85% в общем объеме, в абсолютном выражении значительная доля прироста кредитного портфеля все-таки номинирована в национальной валюте.

При данных темпах роста до насыщения рынка еще очень далеко. Рынку потребительского кредитования всего четыре года, и его объем, по данным ЦБ РФ, составил на начало 2009 года 1,2 трлн руб. или 5,4% ВВП. Уровень развития потребительского кредитования в других странах находится на порядок выше: в США — 92%, в Германии — 60%, в странах Восточной Европы — 15–20%.

Рынок розничных кредитов на сроки 1–3 года увеличился в 2008 году на 22% и составляет почти треть всей розницы. Рост сегмента кредитов до востребования и овердрафт (большая часть которых нами оценивается как кредиты по пластиковым картам) в 2008 году составил 375%.

Быстрый рост рынка вызван действием следующих факторов:

а) наличие значительного неудовлетворенного спроса;

б) высокая доходность рынка, перекрывающая потери;

в) "освоенность" основных продуктовых и регулирующих механизмов, подготовившая почву для выхода на рынок наиболее крупных игроков;

г) избыточная ликвидность ряда банков и возможность привлечения дешевых ресурсов из-за рубежа.

Привлекательность розничного кредитования для банков вызвана высокой доходностью данной сферы бизнеса. Ограниченность доступной информации не позволяет проанализировать прибыльность розничных кредитных операций банков, однако анализ корреляции между долей розницы в кредитах и прибыльностью чистых активов банков показывает наличие зависимости между этими двумя показателями. Иными словами, банки, активно кредитующие физических лиц, в среднем более прибыльны.

Таким образом, рынку розничного кредитования в России в настоящее время присущи следующие основные черты:

а) быстрый рост;

б) быстрое изменение расклада сил;

в) высокая доходность и высокий риск;

г) продолжение процесса концентрации;

д) агрессивные действия конкурентов.

Бурное развитие рынка розничного кредитования увеличивает и масштаб проявления соответствующих рисков. На этом сегменте рынка начинают намечаться негативные тенденции. Некоторые банки чрезмерно увлекаются развитием кредитования и создают дополнительные риски своей деятельности. В то же время в среднесрочной перспективе не прогнозируется наступление кризисной ситуации, но нельзя и отрицать наличия потенциальной возможности возникновения нестабильности. Большую актуальность для данного сектора имеют риски ликвидности, кризис доверия, ожесточенная конкуренция, а также рисковое поведение самих банков.

Нельзя не обратить внимания на то, что рост объемов кредитования происходит в основном по линии расширения объемов высокорискованных операций. Это может в перспективе негативно сказаться как на устойчивости банков, так и на издержках кредитования, которые придется нести конечным заемщикам.

Полезные статьи:

Механизм оценки кредитоспособности заемщика

Анализ кредитоспособности подразделяется на изучение следующих аспектов заемщика: [22, c.84] Характер заемщика. Основная задача: кредитный инспектор должен быть убежден в том, что заемщик может достаточно точно указать цель получения банковского кредита и имеет намерения погасить его. Ответственнос ...

Из истории бирж

Слово биржа происходит от греческого «birsa» (сумка, кошелек). В средние века словом «birsa» именовались торговые дома и купеческие гильдии, собиравшиеся в них. В современном значении слово «биржа» связывают с площадью в Бельгийском городе Брюгге и именем крупной маклерской фирмы «Van de burse», вл ...

Современная архитектура сети SWIFT

Техническая инфраструктура SWIFT создавалась в 1970-е годы и содержала компьютерные центры, расположенные по всему миру и соединенные высокоскоростными линиями передачи данных. SWIFT позволяет финансовым организациям из разных стран подключаться к ней, используя терминалы различных типов. Первонача ...

Навигация

- Главная

- Кредитные деньги

- Валютные системы

- Банковские риски

- Кредитование физических лиц

- Кредит его понятие и сущность

- Фондовые индексы

- Другие материалы