Анализ кредитного портфеля банка ЗАО "Банк Город"

Также значительную часть в структуре кредитного портфеля занимают кредиты, выданные на срок свыше 3 лет и кредиты до востребования. Доля этих кредитов в кредитном портфеле на конец 2010 года составила соответственно 34,00% (7 406 460 тыс.руб.) и 22,83% (4974500 тыс.руб.). Если же рассматривать эти показатели в динамике, то и первый показатель увеличился, а второй показатель уменьшился по сравнению с 2009 годом. Кредиты, предоставленные на срок свыше 3 лет увеличились на 2649245 тыс.руб., темп их прироста составил 64,23%. Объем кредитов до востребования уменьшился по сравнению с 2009 годом на 330729 тыс.руб. (темп прироста -6,65%).

Доля прочих кредитов предоставленных на срок до 30 дней за 2009 год составила 1,60% (или 330 896 тыс. руб.), а на конец 2010 года – она уменьшилась на 0,68% до значения в 0,92% (или 201 187 тыс. руб.).

За рассматриваемый период сумма кредитов предоставленных на срок от 181 дня до 1 года увеличилась с 271 624 тыс.руб. до 441 231 тыс.руб. Доля этих кредитов в структуре кредитного портфеля изменилась с 1,40% до 2,02%.

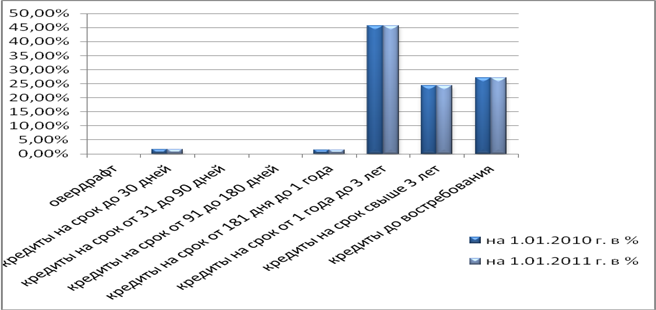

Кредитов, предоставляемые при недостатке средств на расчетном (текущем) счете («овердрафт»), сроком от 31 до 90 дней, от 91 до 180 дней у ЗАО «Банк Город» за рассматриваемый период времени не было. Более наглядно данные таблицы 3 можно увидеть на диаграмме (Рис. 2.2.)

Рис. 2.2. Структура кредитного портфеля коммерческого банка ЗАО «Банк Город» по степени срочности ссуд, предоставленных физическим лицам

Анализируя данные таблицы можно сделать вывод, что коммерческий банк ЗАО «Банк Город» предпочитает выдавать среднесрочные и долгосрочные ссуды. Процентная доля кредитов от 1 года и более в составе кредитного портфеля банка на конец 2010 года составила 74,23%. Долгосрочные ссуды являются основными доходоприносящими ресурсами для коммерческого банка. В этой связи высокая доля таких ссуд свидетельствует об увеличении уровня доходности банковских операций, и как следствие, о росте прибыли банка.

Для более полного анализа кредитного портфеля необходимо обратить внимание на объемы просроченной задолженности всего и по кредитам юридических и физических лиц в составе ссудной задолженности. Данный показатель отображается на балансовых счетах 458 и 459 «Просроченная задолженность по предоставленным кредитам и прочим размещенным средствам», «Просроченные проценты по предоставленным кредитам и прочим размещенным средствам» соответственно.

Просроченная задолженность — не погашенная в срок задолженность по основному долгу и/или плановым процентам за пользование ссудой, а также иным платежам по кредитному договору (договору об открытии невозобновляемой кредитной линии). С момента возникновения просрочки по выплате по кредиту банк начисляет штрафы и пени, размер и принцип расчета которых указываются в кредитном договоре. Так как анализируемый банк кредитует только физических лиц, данные в таблице 5 представлены только по данным заемщикам.

Таблица 5 Объем просроченной задолженности физическими лицами

|

Наименование статьи |

Сумма, в тыс. руб. |

Сумма, в тыс. руб. | ||

|

на 1.01.2010 г. |

доля |

на 1.01.2011 г. |

доля | |

|

Просроченная задолженность всего, в том числе |

137 |

100,00% |

3 |

100,00% |

|

по предоставленным кредитам физическим лицам - индивидуальным предпринимателям |

0 |

0,00% |

0 |

0,00% |

|

по предоставленным кредитам физическим лицам - нерезидентам |

136 |

99,27% |

2 |

66,67% |

|

просроченные % по предоставленным кредитам физическим лицам - индивидуальным предпринимателям |

0 |

0,00% |

0 |

0,00% |

|

просроченные % по предоставленным кредитам физическим лицам - нерезидентам |

1 |

0,73% |

1 |

33,33% |

Полезные статьи:

Телекоммуникационные технологии и услуги для банковских сетей

Факторы, влияющие на выбор технологии передачи информации, носят экономический, географический и политический характер и связаны, в первую очередь, с политикой национальных телекоммуникационных компаний. Например, в Германии и Австрии, где операторы сетей связи последовательно вкладывали средства в ...

Новая финансовая отчетность

Эффективность управления коммерческими банками определяет возможность системы коммерческих банков осуществлять свою деятельность умело и в полном соответствии с нуждами и экономическими целями государства. Важную роль при этом играет порядок составления коммерческими банками финансовой отчетности, ...

Сущность страховых взносов и виды страховых премий

Страховой взнос может быть рассмотрен с экономической, юридической и математической точки зрения. Экономическая сущность страхового взноса проявляется в том, что он представляет собой часть национального дохода, который выделяется страхователем целью гарантии его интересов от вредоносного воздейств ...

Навигация

- Главная

- Кредитные деньги

- Валютные системы

- Банковские риски

- Кредитование физических лиц

- Кредит его понятие и сущность

- Фондовые индексы

- Другие материалы