Виды страховых услуг

- обязательное страхование гражданской ответственности владельцев транспортных средств — наиболее распространенный в мировой страховой практике вид страхования ответственности, в 2003 году принятый и в России.

Объектом в этом случае выступает гражданская ответственность владельцев автотранспортных средств, которую они несут перед законом при наступлении дорожно-транспортных происшествий перед потерпевшими третьими (физическими и юридическими) лицами. Специфика этого вида страхования состоит в том, что оно сочетает в себе условия личного и имущественного страхования, так как по нему не устанавливается заранее ни конкретное застрахованное лицо или имущество, ни размер страховой суммы. Исходя из повышенного страхового риска и потенциально высокого уровня возмещения материального ущерба страхование может проводиться только солидными страховщиками, имеющими достаточные запасные страховые фонды.

В зарубежной страховой практике широко применяется страхование экономических рисков. Предпринимательская деятельность и страхование — тесно связанные категории рыночного хозяйства. В этом виде страхования выделяют страхование от коммерческих, технических, правовых, политических рисков и рисков в финансово-кредитной сфере.

- Страхование коммерческих рисков охватывает те виды страхования, в которых прежде всего заинтересован предприниматель. Объект страхования— коммерческая деятельность страхователя, под которой понимается инвестирование денежных и материальных ресурсов в какой-либо вид производства или бизнеса и получение от этих вложений соответствующей финансовой отдачи в виде прибыли.

Покрытие коммерческих рисков осуществляется при помощи:

- страхования от потери прибыли (дохода) вследствие нарушения процесса производства, простоя, повреждения или кражи имущества и иных потерь, связанных с прерыванием основной деятельности;

- страхования от невыполнения договорных обязательств по поставке и реализации продукции [ ].

- К техническим рискам, подлежащим страхованию, относятся строительно-монтажные, эксплуатационные риски, а также риски новой техники и технологии.

Необходимость страхования финансово-кредитных рисков обусловлена достаточно высокой степенью вероятности их появления — страховой риск вытекает из специфики движения финансовых и кредитных потоков. Нейтрализовать возможные потери позволяют следующие виды страхования:

– страхование экспортных кредитов (на случай банкротства импортера либо его продолжительной неплатежеспособности);

– страхование расходов по вступлению экспортера на новый рынок;

– страхование банковских кредитов от риска неплатежа заемщика (страхователем выступает банк);

– страхование коммерческого кредита (страхование векселей);

– страхование залоговых операций;

– страхование валютных рисков (потерь от колебания валютных курсов);

– страхование биржевых операций и сделок;

– страхование от инфляции.

Особое место в системе страховых отношений занимает перестрахование, т.е. страхование одним страховщиком (перестрахователем) на определенных договором условиях риска исполнения части своих обязательств перед страхователем у другого страховщика (перестраховщика) [ ]. Перестрахование является по существу вторичным страхованием, так как защищает страховую компанию, которая приняла крупный риск и может оказаться не в состоянии возместить ущерб при страховом случае. Следовательно, в перестраховании отражаются и интересы страхователей, которые выступают, опосредовано третьей стороной перестраховочных договоров.

Неслучайно многие страхователи контролируют надежность перестрахования своих объектов.

Вторичность перестраховочных отношений не умаляет их значимости, оно лишь характеризует последовательность операций по принятию риска и его дальнейшему размещению на страховом (перестраховочном) рынке. Без перестрахования невозможно практически страховать крупные дорогостоящие объекты и проводить страхование от массовых и катастрофических рисков.

Перестрахование может взаимодействовать и с взаимным страхованием, принимая от него определенные эксцеденты убытков.

Сострахование представляет собой организационно-правовую форму первичного страхования. Оно отличается тем, что страхователь имеет дело с несколькими страховщиками одновременно — индивидуальными или объединенными в страховой пул. При этом порядок возмещения ущерба (вреда) страхователю или третьим лицам зависит от соглашения между членами пула о долевой, солидарной или иной ответственности.

В настоящее время в целях обеспечения всесторонней страховой защитой как юридических, так и физических лиц, осуществляется более 200 различных видов страхования.

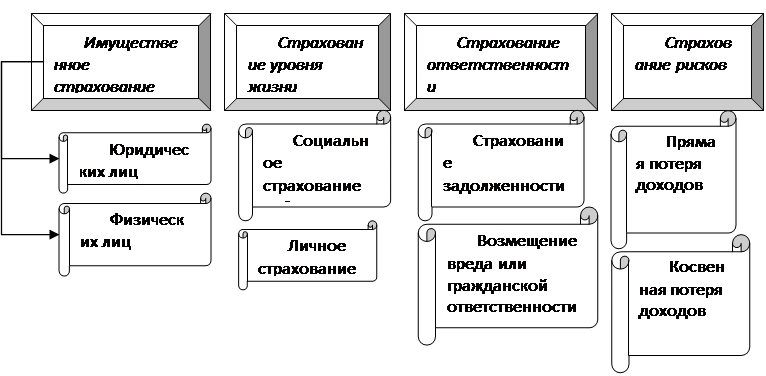

Классификация видов страхования по объектам показана на рисунке 1.1.

Рис.1.1. Классификация страховой деятельности по объектам страхования

В основу классификации страхования по объектам положено различие в объектах страхования, и представляет собой иерархическую систему деления на отрасли, подотрасли и виды страхования.

Полезные статьи:

Определение категории кредита

При подготовке кредитной заявки кредитный эксперт заполняет анкету, состоящую из критериальных показателей. Сумма набранных баллов определяет категорию кредита. По группе «Качество надежности заемщика» Сбербанком установлены следующие веса основных показателей (табл. П. 1). Таблица П. 1Группа по ...

Работа банков с ЦББ собственной эмиссии

ББ, согласно законодательству Украины могут организовываться как АО и ООО. Акции ОАО имеют свободное обращение на рынке ЦББ. ЗАО позволяет сконцентрировать капитал среди определенного круга акционеров. ОАО позволяет аккумулировать больший капитал. ББ может эмитировать только именные АА. Если количе ...

Безопасность жизнедеятельности и охрана труда

Отдел (Сектор) безопасности является самостоятельным структурным подразделением аппарата ОСБ № 1850. В своей деятельности Отдел (Сектор) руководствуется законами, иными нормативными правовыми актами Российской Федерации, Уставом Сбербанка России, решениями органов управления Сбербанка России, норма ...

Навигация

- Главная

- Кредитные деньги

- Валютные системы

- Банковские риски

- Кредитование физических лиц

- Кредит его понятие и сущность

- Фондовые индексы

- Другие материалы