Процесс долгосрочного кредитования банком «Юникредит банк» юридических лиц

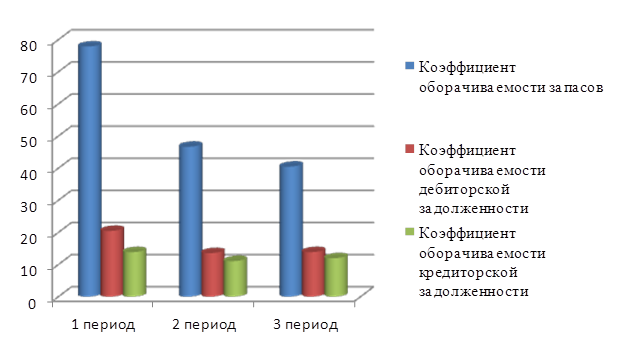

Рис. 5. Динамика коэффициентов оборачиваемости

По итогам оценки коэффициентов оборачиваемости, следует отметить, отрицательную тенденцию динамики показателей дебиторской и кредиторской задолженности (в общем на 6,6 и 1,9 соответственно). Также видна тенденция снижения показателя оборачиваемости сырья, материалов и готовой продукции, который снизился на 37,4.

Проанализировав показатели коэффициентов рентабельности и оборачиваемости можно сказать, что четко видны тенденция к увеличению коэффициентов рентабельности и тенденция к уменьшению оборачиваемости, что является положительным фактором.

В качестве основных оценочных показателей в целях настоящей методики принимаются коэффициенты:

- коэффициент абсолютной ликвидности (К1);

- промежуточный коэффициент покрытия (К2);

- коэффициент покрытия (К3);

- коэффициент соотношения собственных и заемных средств (К4);

- рентабельность продукции (К5).

Все другие показатели являются дополнительными. Показатели анализируются не менее чем за три отчетных периода.

Оценка результатов расчетов 5 коэффициентов заключается в присвоении предприятию категории по каждому из этих показателей на основе сравнивания полученных значений с установленными нормативными (оптимальными) значениями (табл. 7). Далее определяется категория каждого коэффициента (табл. 7) и рассчитывается сумма баллов с их удельным весом.

Таблица 7

Нормативные значения по методики ОАО КБ «ЮНИКРЕДИТ БАНК»

|

Коэффициенты |

Нормативные значения коэффициентов |

|

К1 |

0,2 |

|

К2 |

0,8 (кроме предприятий розничной торговли) 0,4 (для предприятий розничной торговли) |

|

К3 |

1,6 |

|

К4 |

1,0 (кроме предприятий розничной торговли) 0,6 (для предприятий розничной торговли) |

|

К5 |

0,15 |

Разбивка показателей на категории в зависимости от их фактического значения приведена в табл. 8.

Таблица 8

Категории показателей, в зависимости от их фактического значения

|

Коэффициенты |

1 категория |

2 категория |

3 категория |

|

К1 |

0,2 и выше |

0,15 – 0,2 |

менее 0,15 |

|

К2 кроме торговли для торговли |

0,8 и выше 0,4 и выше |

0,5 - 0,8 0,2 – 0,4 |

менее 0,5 менее 0,2 |

|

К3 |

1,6 и выше |

1,0 – 1,6 |

менее 1,0 |

|

К4 кроме торговли для торговли |

1,0 и выше 0,6 и выше |

0,7 – 1,0 0,4 – 0,6 |

менее 0,7 менее 0,4 |

|

К5 |

0,15 и выше |

менее 0,15 |

нерентабельно |

Полезные статьи:

Второй этап 1918—1933 гг.

В этот период сделана попытка претворить большевистскую программу социального страхования, разработанную Пражской конференцией(1912 г.). Первым шагом советской власти по реформированию социального страхования стало принятие декларации Народным Комиссариатом Труда (НКТ) о введении в России полного с ...

Задачи банковской системы на сегодня

В переходный период (от жесткой административной системы управления экономикой к рыночному хозяйству) банковская система должна решать не только свои "внутренние" проблемы, но и способствовать реформированию экономики в целом. Во-первых, она должна обеспечивать экономически оправданное (в ...

Информационная база оценки экономической деятельности банков

Коммерческие банки, в силу специфики своей деятельности, концентрируют в своем распоряжении большие объемы различной деловой информации, касающейся как функционирования самих банков, так и хозяйственных и финансовых структур, государственных органов, экономической и социальной жизни отдельных регио ...

Навигация

- Главная

- Кредитные деньги

- Валютные системы

- Банковские риски

- Кредитование физических лиц

- Кредит его понятие и сущность

- Фондовые индексы

- Другие материалы