Реинжиниринг страховых компаний

На российском рынке присутствуют практически все основные модели сотрудничества страховой компании и банка в области совместного обслуживания клиентов: от подписания соглашений о сотрудничестве до построения финансовых супермаркетов. В силу ряда причин, в частности, стремления финансовых институтов к повышению конкурентоспособности и завоеванию большей доли рынка, модель финансового супермаркета является наиболее жизнеспособным вариантом кооперационного сотрудничества страховой компании и банка в области оказания финансовых услуг клиентам.

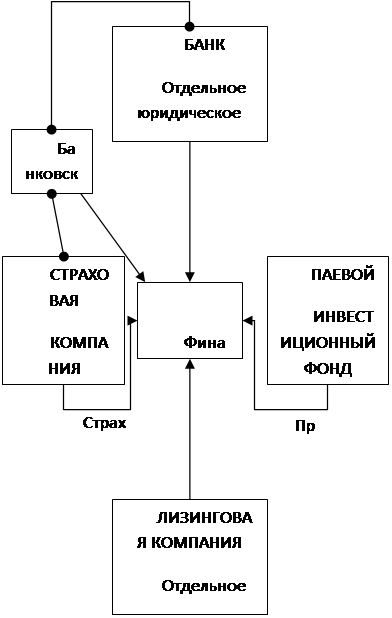

Финансовый супермаркет − это модель клиенто-ориентированного бизнеса, представляющая собой единый интегрированный канал доступа потребителей к финансовым услугам (рис. 1). Финансовый супермаркет – это территориальное и маркетинговое объединение компаний, предлагающих широкий спектр финансовых услуг (банковских, страховых, лизинговых, инвестиционных и т.д.). Анализ зарубежного и российского опыта предоставления розничных финансовых услуг показывает, что наиболее экономически оправдано создание финансового супермаркета на базе банка и страховой компании.

В качестве экономических предпосылок внедрения проекта «Финансовый супермаркет» с точки зрения страховой компании можно выделить следующие. Во-первых, возможность расширения клиентской базы, а следовательно, и увеличение прибыли страховой компании. Во-вторых, уменьшение расходов на ведение дела. Например, экономия на содержании агентского института. В-третьих, при организации продаж программ накопительного страхования жизни, разработанных совместно с банковскими специалистами, появляется реальная возможность экономии на комиссионном вознаграждении брокерским организациям, осуществляющим управление инвестиционной составляющей полиса накопительного страхования жизни. Наконец, уменьшение себестоимости транзакций между партнёрами.

Рис. 1. Схема интегрированного канала распространения финансово-инвестиционных услуг

В свою очередь основной экономический мотив внедрения проекта «Финансовый супермаркет» для банка заключается в повышении эффективности работы одного из основных банковских активов – клиентской базы. Процесс создания финансового супермаркета включает следующие этапы:

- выбор степени интеграции между банком и страховой компанией;

- чёткое определение целей создания супермаркета;

- выделение сегмента рынка, на котором будет осуществляться проект;

- разработка структуры управления;

- определение маркетинговой стратегии проекта;

- создание оптимального продуктового ряда;

- выбор бренда для нового проекта;

- разработка информационной системы для поддержания проекта;

- составление бизнес-плана;

- подбор и обучение персонала;

- управление качеством обслуживания клиентов.

Создавая совместный проект «финансовый супермаркет», компании должны выбрать оптимальную степень интеграции бизнеса (табл. 1):

- подписание соглашения о сотрудничестве;

- участие в уставных капиталах друг друга;

- учреждение недостающего бизнеса.

Таблица 1 Характеристики моделей интеграции финансовых факторов

|

Степень интеграции |

Положительные моменты |

Отрицательные моменты |

|

Подписание соглашения о сотрудничестве |

Оперативность, профессионализм |

Отсутствие заинтересованности в росте бизнеса компании-партнёра, в создании и развитии совместных финансовых продуктов |

|

Участие в уставных капиталах друг друга |

Заинтересованность в росте бизнеса компании-партнёра, в создании и развитии совместных финансовых продуктов, в расширении сети продаж |

Необходимость согласования с другим партнёром проводимых кардинальных изменений в политике позиционирования компании на рынке |

|

Учреждение недостающего бизнеса |

Полный контроль деятельности вновь созданной компании |

Отсутствие профессионализма в одной из сфер финансовой деятельности |

Полезные статьи:

Анализ банковского сектора 1990-2007 гг

После финансового кризиса 1998 года стало ясно: на рынке появилась новая сила, диктующая всем свою волю. Если в начале перестройки 1986-1990гг. и позже 1991-1992 гг. государство было занято решением политических проблем, то в постсоветское время руки "дошли" до экономики. Российская эконо ...

Коммерческие банки, их операции и услуги

Коммерческий банк – это кредитная организация имеющий право осуществлять совокупности на основании лицензии ЦБ следующих операций: 1. Привлечение денежных средств от юридических и физических лиц; 2. Размещение этих средств от своего имени и за свой счет на условиях возвратности, платности и срочнос ...

Проблемы депозитарной системы России в современных условиях

Сегодня можно сказать, что в нашей стране складывается децентрализованная депозитарная система, характеризующаяся разнообразием организационных форм, специализаций и технологий, значительно усложняющая решение задачи гарантии прав инвесторов на ценные бумаги, хранящихся в депозитариях. В основе про ...

Навигация

- Главная

- Кредитные деньги

- Валютные системы

- Банковские риски

- Кредитование физических лиц

- Кредит его понятие и сущность

- Фондовые индексы

- Другие материалы